А я говорил, что требований буду больше разбирать? Это ж проще, чем соотносить карту звездного неба с Налоговым кодексом и точно определить какой знак зодиака что ожидает. Требования же как? Раз-два и в дамки. То есть ответ готов. Вот и сегодня, надеюсь, будет так же.

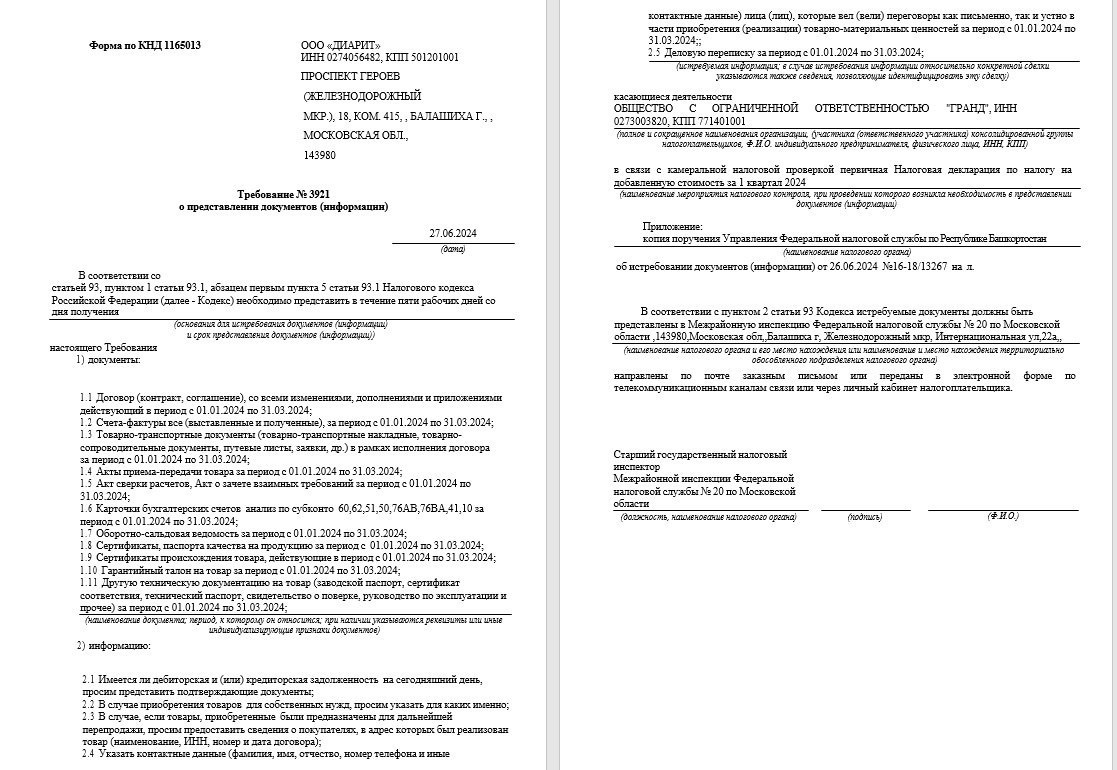

Как видите из требования, одной фирме из Подмосковья пришел запрос на представление документов по его контрагенту. От башкирского УФНС. В рамках камеральной проверки декларации по НДС за 1-й квартал.

Понятно, что никто не сидит по вечерам и не вздыхает «вот бы пришло требование о представлении документов за целый квартал, а то скучно что-то». Но мы с вами налогоплательщики добросовестные, местами даже законопослушные. Если требование законное, то отдадим, что положено. А если есть сомнения или уверенность в обратном, то извините граждане начальники, не в этот раз.

В общем, с меня, как обычно, варианты, а с вас голосование. В вариантах, я конечно же, буду вас всячески запутывать. Да и вообще, может статься, что правильных ответов не один, а, к примеру, три. Или ноль. Всякое было в нашей многолетней практике разборов требований. Одно могу обещать точно: я по всем этим вариантам пройдусь.

Варианты:

А – требование незаконное, так как не указана конкретная сделка, а в соответствии с НК РФ и Определением Конституционного суда № 821-О, налоговый орган обязан это сделать

Б – требование незаконное, так Управление ФНС по Республики Башкортостан не имеет права проводить камеральную проверку декларации по НДС в отношении организаций из других регионов.

В – требование незаконное, так как в рамках камеральной проверки декларации по НДС налоговый органе не вправе истребовать документы у контрагента проверяемого лица, так как на него распространяется п. 7 ст. 88 НК РФ.

Г – требование законное, так как налоговый орган вправе требовать с контрагентов проверяемого лица документы в рамках проверок. Пункт 7. Ст. 88 НК РФ действует только в отношении налогоплательщиков.

Д – требование незаконное, так как истек срок камеральной проверки декларации по НДС – 2 месяца (крайний срок 25 июня).

ОТВЕТЫ:

Не знаю как вы проголосовали, так как пишу этот разбор из прохладного апреля, где не так печет солнце… Мечты, мечты. Нет, это все тот же жаркий июль, воскресенье по вашему стилю и чуть раньше по моему. Потому, что надо в выходные летом отдыхать. Некоторые вообще лежат на морском берегу. Завидно. Сам себе не позавидуешь – никто тебе не позавидует. Но вернемся к требованию. Обещал разобраться с вариантами, значит разберусь.

Начнем традиционно с самых неверных, с моей точки зрения, вариантов. Конечно же это Вариант А. Налоговый орган обязан указывать конкретную сделку только при требовании вне рамок налоговых проверок, а в нашем случае проверка идет. Камеральная. При ней достаточно указать период, совпадающий с периодом самой проверки. А вы уже сами должны определить перечень конкретных документов, подлежащих представлению.

Еще один вариант из разряда «откуда вы это взяли?» - это вариант Д. Видите, как я вчера разошелся? Четырех стандартных версий оказалось недостаточно. Формально декларация по НДС действительно проверяется 2 месяца, но в особых случаях, если у налоговой есть предположение, что нарушается законодательство о налогах и сборах, налоговый орган вправе пролить проверку на месяц. Достаточно вынести Решение.

И это решение не представляется контрагенту в подтверждение законности требования. Кроме того, контрагент, в нашем случае ООО «Гранд» мог вообще сдать декларацию намного позже. То есть, оценивая требование на законность, мы должны оперировать фактами, а не нашими домыслами. Хотя инспекторам бы такую сознательность. В любом случае данный вариант я отношу к неправильным.

Теперь давайте разберемся с вариантами «В» и «Г». Они зеркальные. Только в одном случае утверждается, что общий пункт об отсутствии у налогового органа права на истребование документов (лишних) в рамках камеральной налоговой проверки применим к контрагенту, а в другом, что не применим. И как вы, наверное, уже поняли, оба ответа являются… дискуссионными.

В принципе, вы же помните, что все сомнения и противоречия трактуются в пользу налоговой. Это закреплено в той системе, которую мы имеем. Поэтому вариант «Г» не может рассматриваться как однозначно законный, так как «все-таки она крутится», то есть документы истребуются у налогоплательщика в рамках камеральной проверки. Но и использовать вариант «В» мы с вами можем только когда других аргументов нет. А они у нас есть.

Конечно же речь пойдет о варианте «Б». На самом деле при изучении прототипа требования наш эксперт не обратил внимания на КПП организации в отношении которой, якобы, проводится камеральная проверка и нас поправил владелец требования прямым вопросом. Дело в том, что организация находится в г. Москве. Уже давно. Камеральная проверка проводится по месту подачи декларации, а значит ее никак не может проводить УФНС по Республике Башкортостан.

Налогоплательщику было известно лицо в отношении которого проводится КНП, но оно никак не фигурирует в этом требовании. Ошибка в заполнении требования инспектором позволяет отказать в представлении документов по данному запросу.

Кстати, эта ошибка не такая уж и редкая. Налогоплательщик решил не торопиться сообщать о ней в инспекцию: шесть дней на квитанцию плюс пять дней на ответ. А там, глядишь, и проверка закончится. Или инспектор в отпуск уйдет, на солнышке перегреется и про требование забудет.

А вы всегда внимательно читаете требование?