Требования «вне рамок налоговых проверок» являются, наверное, самыми спорными с точки зрения, как самого налогового права, так и правоприменительной практики. Да и вопросов, обычно, по ним возникает больше всего.

Представленное сегодня требование налоговой нам прислала наша подписчица, мы дали по нему краткую рекомендацию, а потом я подумал, а почему бы в очередной раз не дать поразмышлять над таким требованием нашим подписчикам. А у меня появится повод поумничать по этому поводу.

Конечно с каждым готом мне сложнее искать какие-то креативные варианты ответов на такие требования ФНС, так как за последние четыре года мы с вами разобрали на канале более 200 разных документов от налогового органа. И среди них немалую часть занимали именно требования вне рамок.

А еще кто-то из подписчиков проходил мой курс по ответам на требования. А некоторые так два раза. И там мы тоже много говорили про «вне рамок». Но все течет, все изменяется. Добавляется правоприменительная практика, чаще всего негативная для нас. Где-то меняются мои взгляды. Если не на законность самих требований, то на необходимость каких-то действий – это точно.

Но давайте я приведу дословно вопрос подписчицы, а потом попробую предложить варианты. Вы проголосуете за один из них, а я ниже объясню почему вы проголосовали неправильно свою позицию по требованию и маленько порассуждаю. Также как я это делал в рамках своего курса по требованиям.

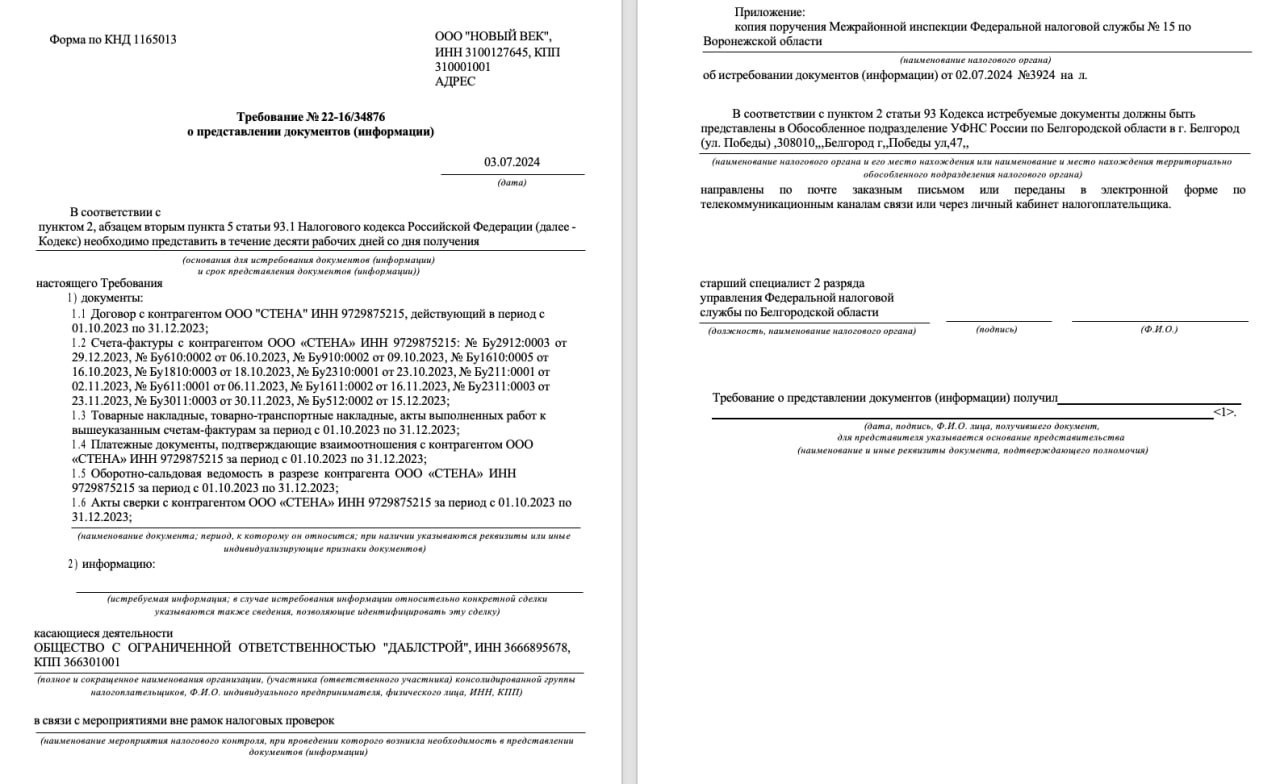

Слово подписчице: Прислали требование в связи с мероприятиями вне рамок налоговых проверок.... Не хотелось бы им документы высылать, но я так понимаю - нужно? Поручения Межрайонной инспекции Федеральной налоговой службы № 15 по Воронежской области запрашивает у Белгородской ФНС. Можно их как-то мягко послать, ссылаясь на статьи НК? Или же готовить пакет документов, и информацию?

Давайте решать вместе.

А – послать нельзя, так как указаны конкретные сделки, а этого достаточно, чтобы требование было законным. Готовим все истребованное налоговым органом

Б – Послать можно, так как мероприятие налогового контроля проводится в отношении одного лица, а документы истребуются в отношении другого. При этом в требовании не указана взаимосвязь проверяемого лица и истребованных документов. Отказываем в представлении документов

В – послать нельзя, так как п. 2 ст. 93.1 НК РФ не устанавливает обязанность налогового органа раскрывать взаимосвязь между проверяемым лицом и истребованными документами, достаточно того, необходимость в представлении существует. Представляем документы по конкретным сделкам, однако отказываем в представлении документов за период

Г – послать можно по любому из формальных оснований, однако следует учитывать риск штрафа исходя из действующего принципа «у налогоплательщика нет прав – одни обязанности» и решить насколько навредит отказ в представлении в перспективе нашей фирме.

РАЗБОР

Любит. Не любит. Проверит. Оштрафует. Да, при любом раскладе, кроме как представить все истребованное налоговому органу, повиниться во всех грехах и на всякий случай самостоятельно уплатить штраф, вам может «прилететь». С той или иной степенью вероятности. Во многом последствия зависят от того, какое конкретно мероприятие отрабатывают в данном случае налоговики из Воронежа. Причем не путайте, пожалуйста, с мероприятием налогового контроля.

Потому что такого мероприятия налогового контроля, как «мероприятия вне рамок налоговых проверок», нет. Не верите мне — посмотрите Налоговый кодекс. Не верите кодексу (хм, однако) — посмотрите на сайте ФНС. Там они все (МНК) поименованы и указано, что список их закрыт.

Но если вы вдруг решите отказать в представлении документов только на том основании, что нельзя без мероприятия налогового контроля что-то делать, потому что это Кодексом не предусмотрено, то учтите следующее. И от ФНС, и от судов получите лицемерный ответ, что это чисто техническая ошибка, которая не ограничивает права налоговых органов на истребование документов. Ну как бы «нет у вас методов против Кости Сапрыкина Даниила Егорова».

Если вы прочитаете (хотя бы и заново) п. 2 ст. 93.1 НК РФ, по которой истребуются документы, то можете обнаружить там и про обоснованную необходимость, и сделку в единственном числе. И нет там ничего про безусловное право при проведении мероприятий налогового контроля третьих лиц истребовать документы, какие посчитает нужным инспектор.

Так что у нас осталось одно мерило — конкретная сделка. Есть еще надежда на отдельные проблески сознательности, что между той организацией, деятельности которой касаются документы (а как иначе?), и истребованными документами (а как вы заметили, это разные лица) должна быть протянута «цепочка», но и они тают. Точнее, не стоит твердо на это рассчитывать.

Просто прецедентов по истребованиям вне рамок теперь можно найти каких угодно, и я бы не стал на них опираться. Со стопроцентной уверенностью, что не будет последствий. Вот. Как и обещал — поумничал. Теперь давайте пойдем к правильным ответам. Точнее, к неправильным с моей точки зрения.

Законность требования. Варианты «А» и «В». Как вы уже, наверное, поняли, с моей точки зрения, эти варианты неверные. Но с большой долей вероятности, чтобы избежать возможного штрафа, именно им придется придерживаться. Если в представлении документов нет никакого негатива для вашей организации, то представить договор и УПД-шки — вполне себе разумный шаг. Да, не указано мероприятие налогового контроля, да, не указана цепочка и взаимосвязь с воронежской фирмой. Но налоговики считают, что раз конкретная сделка указана — этого достаточно.

Другими красками начинает играть картина, если представление документов может нести дополнительные риски для вашей организации. Моя позиция по отношению к таким требованиям с момента создания практикума не изменилась: выгодно представить — представляем. Не выгодно — находим формальный повод (а я их озвучил) — не представляем.

Если же не знаете, несет ли представление какие-то риски (я сейчас не про штраф), то, чтобы обезопасить себя и фирму, я бы поступил следующим образом: в ответе на требование описал бы (словами) суть ваших взаимоотношений с ООО «Стена», выразил бы недоумение по поводу ООО «Даблстрой», которого мы не знаем, и выразил бы сомнение относительно наличия какой-то взаимосвязи между налогоплательщиком, в отношении которого проводятся мероприятия налогового контроля вне рамок налоговых проверок, и нашими сделками с московским контрагентом. И о том, что, возможно, закралась чудовищная ошибка в требование налогового органа.

Если же ООО «Даблстрой» — наш контрагент, то указал бы на отсутствие такой взаимосвязи. После чего добавил бы, что в случае обнаружения такой связи и сообщении об этом налоговым органом, готовы немедленно исполнить законно возложенные на нас обязанности.

Плюс заготовил бы ходатайство о снижении штрафа в 16 раз. На всякий случай.